資産運用への関心の高まりとともに、IFAへの転職に興味のある人が増加しています。一方で、IFAにどんな強み・弱みがあるのかという疑問をお持ちの方もいるでしょう。

現在の職場を辞めて新しい仕事へ転職する場合、失敗したらどうしようという不安はだれにでもあります。転職前にできるだけ不安を解消しておくのは大切なことです。

この記事では、IFAの強み・弱みやIFAへの転職が増加している理由について解説します。

IFAの強み・弱みとは

IFAへ転職する人が増えているのは魅力があることの証ですが、良いことばかりではありません。

ここでは、IFAの強み・弱みを紹介します。

IFAの強み

IFAの強みとして、以下のようなことがあります。

・中立で専門性の高い提案ができる

IFAは証券会社と業務委託契約を締結して、金融商品の売買の仲介をします。IFAは証券会社の社員ではなく、独立した立場で営業活動を展開していきます。証券会社から指示を受けずに顧客に資産運用のアドバイスや商品の購入を提案していくのです。証券会社からノルマを課されることはありませんし、証券会社が推奨する商品だけを提案することもありません。

また、IFAとして活動するには証券外務員の資格を取得して登録する必要があり、金融商品取引法や金融マーケットに関する知識を身につけています。そのため、IFAは専門性の高い提案やアドバイスができるのです。

・原則として費用がかからない

原則としてIFAから金融商品を購入しても手数料はかかりませんし、資産運用のアドバイスに対する相談料もかかりません。相談料や顧問料を受け取らずに、資産運用のアドバイスやライフプランの立案・提案もします。

一方、FPなどのライフプランのアドバイザーや資産運用のアドバイザーに相談すると、相談料や顧問料がかかります。

IFAは金融商品仲介業者であり、メインの収入は業務提携している証券会社から支払われる金融商品の売買を仲介した手数料です。そのため、顧客から直接手数料をもらうことは原則としてありません。

・豊富な種類の商品から提案できる

IFAは複数の証券会社と業務委託契約を締結して、豊富な種類の金融商品から顧客に最適なものを選択できます。一方、証券会社の営業マンは自社の商品しか顧客へ提案できないため、提案できる商品の種類が限定されます。

証券会社は相場や投資家のニーズに合わせて、新しい商品を開発しています。複数の証券会社の商品を取り扱えるIFAは、状況に応じて最適な商品を顧客に提案できるのが強みです。

・長期間にわたって顧客と付き合える

IFAは証券会社など金融機関の社員ではなく独立したポジションで活動していて、転勤や配置転換などはありません。そのため、地域に密着して長期的に顧客の資産運用をサポートしていけます。長期的な付き合いができれば信頼関係を構築でき、世代を超えて資産運用のアドバイスができるのです。

金融機関の営業担当のように数年で転勤があると、信頼関係を構築する前に担当者が変わってしまいます。長期間にわたって資産運用をする場合、担当者が変わらないのはIFAの強みです。

IFAの弱みとは

IFAの弱みには、以下のようなことがあります。

・規模の小さい事業者が多い

IFAはほとんどが個人事業主です。上場しているIFA法人もありますが、数は少なく金融機関の規模とは比較になりません。だれも知らないようなIFAに大切な資金を預けるのは不安だと思う人もいるはずです。

しかし、IFAは金融商品仲介業者であり、顧客の資金は証券会社に預けられます。顧客は証券会社と直接取引するのであり、IFAは売買の仲介をするだけです。小規模のIFAを通じて金融商品を購入しても、資産の安全性について心配する必要はありません。

・金融商品が割高になることもある

原則としてIFAを通じて金融商品を購入しても手数料はかかりません。ところが、投資信託によってはIFA経由で購入すると、1~3%ほどの手数料がかかるケースがあります。

ネット証券の中には投資信託を手数料無料で購入できるところがあり、IFA経由で購入すると割高になることがあるのです。ただし、対面証券会社とは変わりない手数料となるでしょう。

IFAから投資信託を購入する場合は、事前に手数料がかかるのかを確認する必要があります。

・継続的なサポートに手数料がかかる

IFAから投資信託を購入しても購入手数料はかかりませんが、継続的に投資信託の運用を任せると信託報酬がかかります。信託報酬は年間に保有している資産の0.1~3%ほどですが、ネット証券で購入した場合でも同様にかかるのです。

ただし、IFAから購入すると資産運用のアドバイスを受けられますが、ネット証券で購入すると自分で判断して運用していきます。信託報酬はIFAの継続的なサポートを受けるための必要経費だと思えば負担にならないでしょう。IFAのサポートやアドバイスには、それだけの価値があるということです。

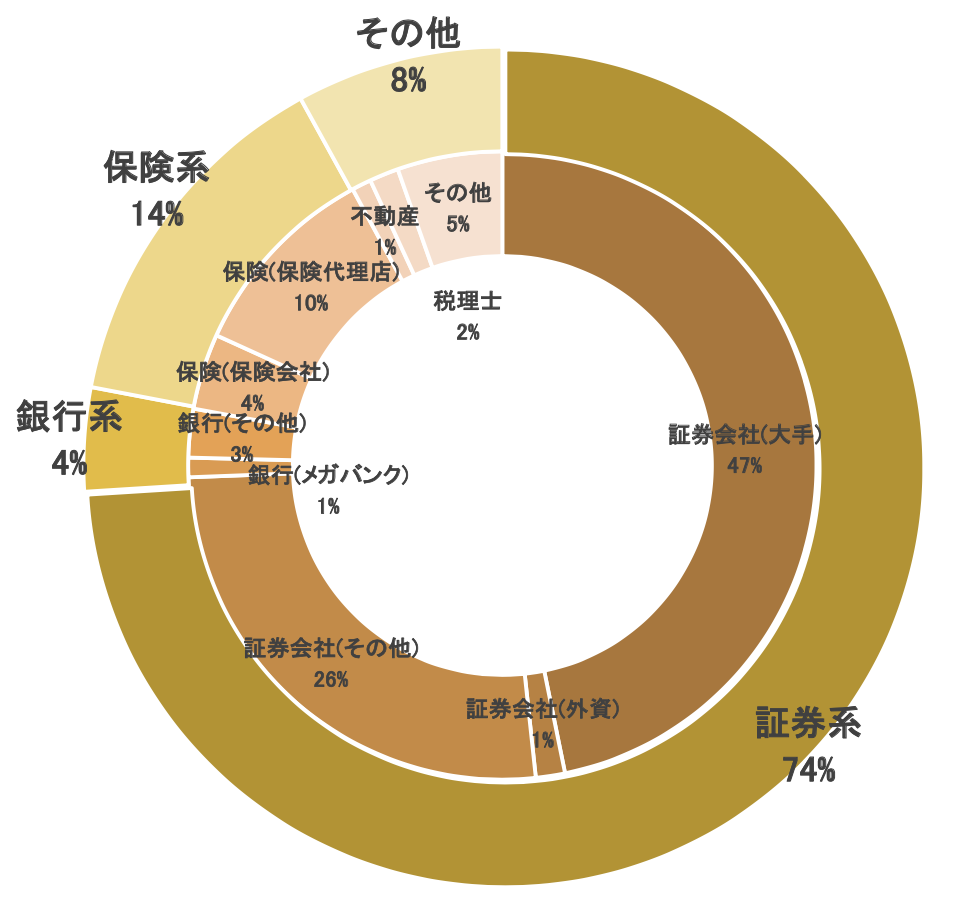

IFAへの転職が多い業種

IFAに転職する人は増加していますが、前職として多いのは以下の業種です。

証券会社

IFAに転職する人の前職として最も多いのは、証券会社です。IFAは証券会社と業務提携をして金融商品の売買の仲介をするので、証券会社出身者はIFAの強み・弱みを理解しています。

IFAの弱みを理解していても、証券会社を辞めてIFAへ転職する人はいます。証券会社の将来性や仕事のスタイルに対して不満があることが推測されます。

【参考】「IFAの前職|経験を活かしやすい職業とは」

以下の記事で証券会社から転職する理由について詳しく解説してあります。

保険会社

IFAに転職する人の前職として証券会社の次に多いのは、保険会社です。保険会社で販売できる商品が限定されていて、顧客への提案で差別化するのが難しいという面があります。同じ保険業界で転職しても類似した商品を販売するケースが多く、会社が変わっても顧客への提案や日々の業務は変わりません。そこで、幅広い商品を提案してキャリアに幅をつけたいと考えて、IFAへ転職するようです。

銀行

IFAに転職する人の前職として保険会社の次に多いのは、銀行です。資産運用だけでなく住宅ローン部門や融資部門に在籍していた銀行員が、IFAへ転職して顧客の幅広いニーズに応えている状況があります。また顧客のポートフォリオの見直しの提案という業務もIFAに求められているのです。

銀行員時代に身につけたスキルやキャリアを活かせるため、IFAに転職する人が増えています。

以下の記事で銀行から銀行員が転職する理由について詳しく解説してあります。

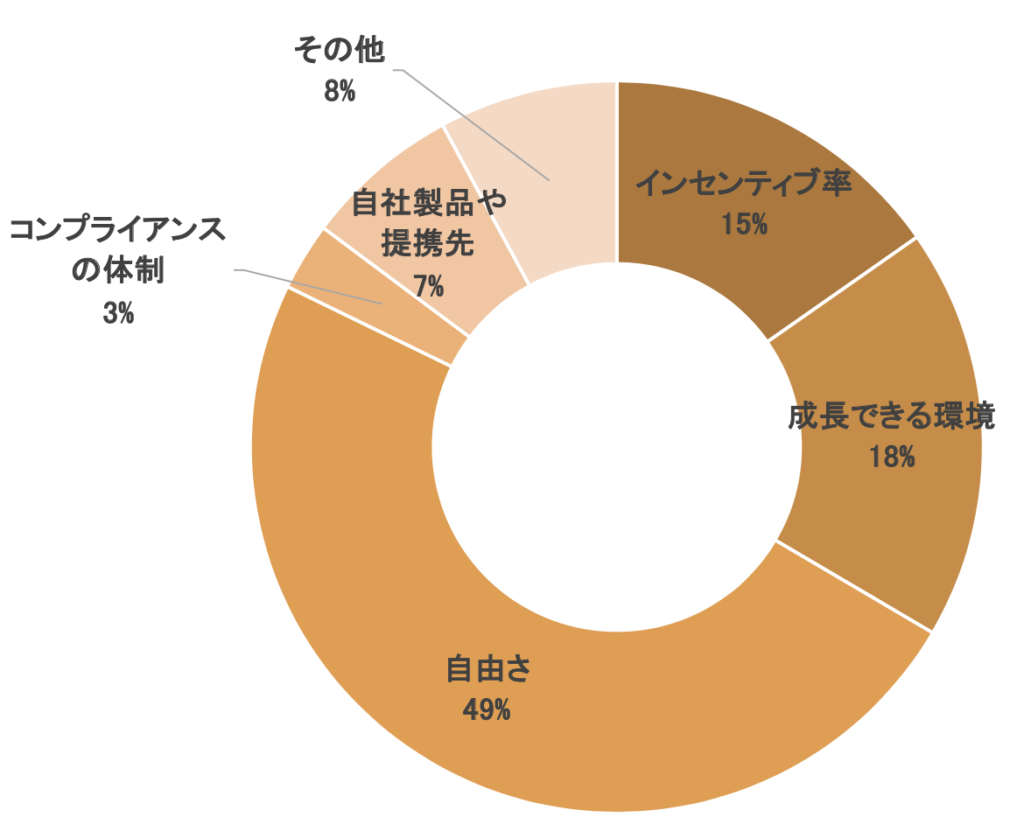

IFAへ転職した理由とは

IFA業界へ転職した人を対象にアンケート調査した結果、転職した理由の上位3位は以下のようになりました。

自由さ

自由さというのは、好き勝手にしたいという意味ではありません。会社からノルマを課されたり特定の商品を顧客に勧めることを強制されたりせず、自分で考えて顧客を主体とした提案をしていくことを意味します。営業方針を自分で決めて、顧客に寄り添った提案をすることを求めてIFAへ転職する人が多いのです。

成長できる環境

自由さを求めて証券会社から転職する人が多いのですが、次に多い理由が成長できる環境です。証券会社で資産運用アドバイザーをしていると、会社の方針で決まった商品やサービスを顧客へ提案することが中心になります。

これでは自分自身の成長が見込めないと感じて、成長できる環境を求めてIFAへ転職する人が増加しています。

インセンティブなどの報酬面

意外に思われるかもしれませんが、インセンティブなどの報酬面を転職の理由に上げた人は10%もいませんでした。

金融機関などの会社員は固定給ですが、IFAはほどんどが完全歩合給です。IFAとして顧客を増やして売上をアップさせると、収入も比例してアップします。インセンティブなどの報酬面についてはIFAは優遇されているのですが、それがすべてではないようです。

【参考】「IFAになるときの最重視ポイント」

以下の記事でIFAへ転職して成功するためのコツについて解説してあります。

IFA転職は転職エージェントに相談しよう

以上、この記事ではIFAの強みと弱みをご紹介しました。

IFAの強みはやはり金融機関に属さず、中立的な立場から提案できることです。IFAに転職した理由でも、「自由さ」を求めて転職したという回答が約半数を占めていました。

しかし、IFAは自由がゆえに責任も伴います。IFAの多くが業務委託契約で働いており、給与は自分の成果次第となります。そのため、IFAへの転職が気になっているものの踏み出せていない方は多くいるのではないでしょうか。

そんなときは転職エージェントに相談することをおすすめします。

IFA業界はまだまだ情報量が少ない業界です。エージェントであっても深く理解できていないケースがあるので、特にIFA業界に特化した転職エージェントを頼りましょう。

アドバイザーナビ株式会社はIFA転職を100名以上支援した実績があります。

エージェント全員が証券会社出身です。中にはIFAを経験した人もいるので、「実際どのくらいの年収になるのか」「IFAとして成功・失敗するポイント」「どうやって所属IFA法人を選べばいい?」など気になることが解消できるでしょう。

業界特化のため、非公開求人も有し、条件交渉が有利に進む場合もあるようです。

無料で相談できるので、気になる人は話を聞いてみると良いでしょう。

\ IFAへの転職を検討している方必見 /