IFAとは、資産運用を主な業務とする独立系ファイナンシャルアドバイザーのことです。

最近では、証券会社からIFAへ転職する人が増えている話をよく聞きます。証券会社の仕事はハードで退職する人が多いのですが、なぜIFAに転職する人が多いのでしょうか。証券会社から転職を検討されている方は気になると思います。

この記事では、証券会社からIFAに転職が多い理由やIFAに転職するメリットについて解説します。

証券会社からIFAに転職が多い理由

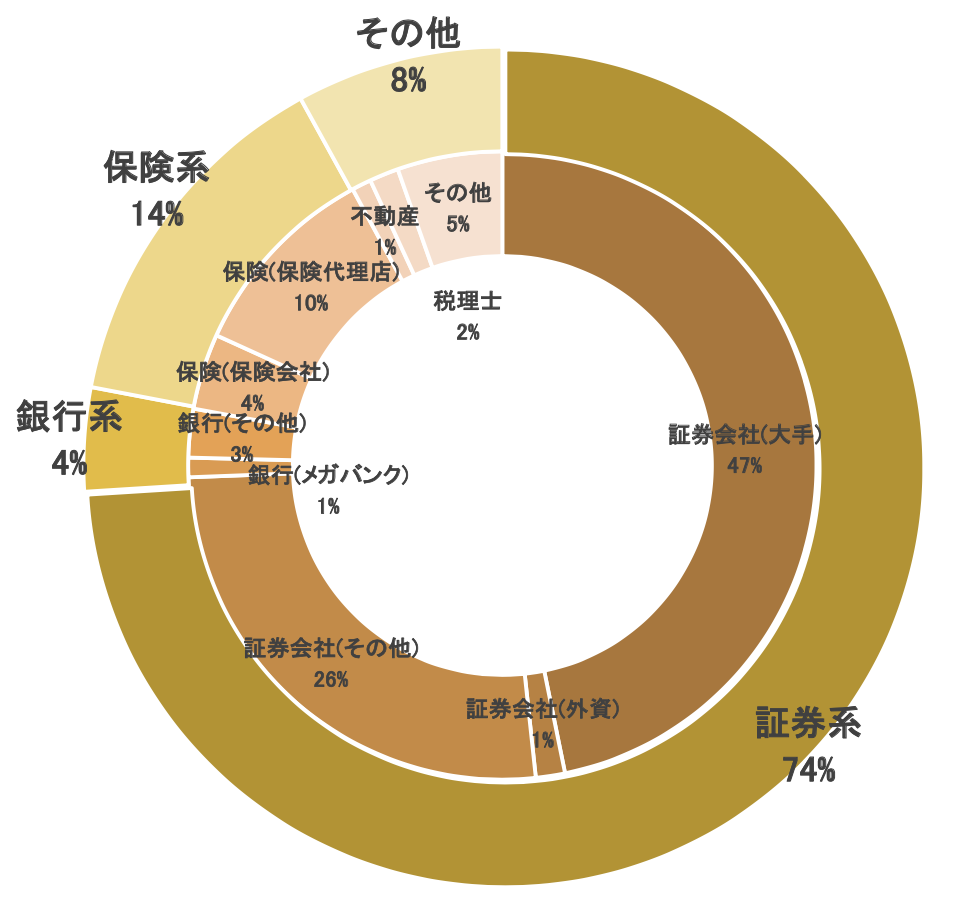

IFAへ転職する人にはいろいろな経歴の人がいますが、金融機関出身者の割合が高いという特徴があります。金融機関の中でも特に多い業種は証券会社で、全体の40%強を占めているというデータもあります。

なぜ証券会社からIFAに転職する人が多いのでしょうか。理由として、以下のことがあります。

コンプライアンスの遵守による矛盾

金融庁は短期間に売買を繰り返す回転売買を顧客にさせている金融機関に対して、コンプライアンスを重視して長期的な視野に立った資産運用アドバイスをするよう呼びかけています。そのため、証券会社でもコンプライアンスを意識した営業活動をするようになってきました。

しかし、証券会社のビジネスモデルは売買手数料で成り立っています。よって、会社は経営という観点から、毎月の売上をあげるように社員へ指示する傾向があるのです。

コンプライアンスを遵守すると売上は減少し、会社へ入ってくる手数料収入も減少します。証券会社の営業は売上を上げなければ評価されませんが、コンプライアンスを遵守すると矛盾を起こしてしまうのです。

矛盾を抱えたまま仕事を続けられなくなり、証券会社の社員は転職を決意するのです。

証券業界の厳しい現状

証券会社のビジネスモデルは顧客の売買手数料により成り立っていますが、近年ではネット証券の登場して金融商品の売買手数料は大幅に安くなりました。ネット証券の中には少額商品の売買手数料を無料にするところもあり、手数料競争は激化しています。

一方で、対面での営業をメインとする大手証券会社は手数料を安くできず、ネット証券との競争では不利な立場にあります。

大手の証券会社のビジネスモデルでは、バックオフィスなどの固定費や人件費などのコストがかかるため、手数料を安くできないのが実情です。ネット証券に対抗して手数料を下げてしまうと、店舗削減や人員整理などのリストラが行われるのは明らかです。

大手証券会社の営業は苦しい状況にあり、IFA業界へ転職する人が増加しているのです。

【参考】「IFAの前職|経験を活かしやすい職業とは」

なお、以下の記事で証券会社から転職する理由について解説してあります。

証券会社とIFAの違い

証券会社とIFAは似ている部分はありますが、違う部分もあります。ここでは、証券会社とIFAの違いについてまとめました。

ビジネスモデルが違う

証券会社は金融商品取扱業者であり、自社で取り扱う株式や債券、投資信託などの金融商品を直接顧客に販売します。また、自社内で口座を持ち顧客の金融資産を預かって管理できます。また株式市場で直接の取引できるため、顧客が株式の売買を希望すればすぐに発注が可能です。証券会社(リテール営業部門)の収益源は売買手数料と投資信託の信託報酬がメインです。

IFAは金融商品仲介業者であり、自社の金融商品はなく、証券会社と業務委託契約をして商品の売買を仲介します。顧客はIFA経由で証券会社に口座開設し、金融商品を売買します。

IFAは顧客の資金を預かることはできませんし、株式相場に直接発注することもできません。売買の仲介と資産運用のアドバイスができるだけです。

IFAは顧客から直接手数料を受け取ることはなく、金融商品の売買手数料の一部をの仲介手数料として証券会社から受け取るのです。

提案内容が違う

証券会社とIFAは資産運用や金融商品について提案しますが、提案できる内容に違いがあります。

証券会社は、自社で取り扱う商品について提案します。自社で取り扱う商品なので、商品について深く理解しています。しかし、商品が限定されるため顧客にとって利益にならない商品を強引にすすめることがあります。これはコンプライアンスの観点から問題が指摘されています。

IFAは、複数の証券会社と業務委託契約を締結することが多く、自分の知識や情報に従って顧客の利益になる商品を提案します。IFAは自由な働き方ができるため、顧客へ自由な提案ができるのです。

求められるスキルが違う

証券会社とIFAでは求められるスキルに違いがあります。資産運用のアドバイスや金融商品の提案に必要なスキルは、証券会社とIFAのどちらでも求められます。

例えば、資産運用や金融商品に関する基礎知識、顧客へのプレゼンテーション能力、経済や金融についての情報収集能力、顧客とのコミュニケーション力、新規顧客の開拓能力などです。

IFAにはこれらの他にも要求されるスキルがあります。IFAは金融商品以外にも、保険商品の提案をしたり、ライフプランニングの提案をしたりすることが可能です。そのため、金融商品以外の業務を行うのに必要な資格を取得したりスキルを身につけたりすると、提案商品の幅が広がりIFAとしての強みを発揮できるでしょう。

証券業界からIFAに転職するメリット

証券業界は厳しい状況にありますが、ネガティブな理由で転職する人ばかりではなく、ポジティブな理由で転職する人もいます。ここでは、証券会社からIFAに転職するメリットについて解説します。

仕事内容がほぼ同じ

前述のとおり、証券会社とIFAは金融商品の販売や資産運用のアドバイスなどの仕事内容はほぼ同じです。そのため、証券会社からIFAに転職しても、スムーズに仕事を始められます。

証券会社から他業種へ転職すると新しいことを覚える必要があります。新しい仕事に慣れるまで時間がかかりますし、仕事がうまくいかなければ悩みを抱えることがあります。

会社名が変わるだけで前職とほぼ同じことをするのであれば、仕事のことで悩まないので転職しやすいのです。

転職後の収入を予測しやすい

IFAは完全歩合制で営業を開始する場合、収入を予測するのは難しくなります。証券以外の業界からIFAに転職する場合は、ゼロから新規顧客を開拓していく必要があります。会社員のように給料の保障がないため、売上がなければ収入はゼロです。

しかし、証券会社からIFAに転職する場合は顧客を抱えていることが多く、収入を予測しやすくなります。転職してすぐに収入が入ってくる当てがあれば、安心してIFAへ転職できるメリットがあります。

IFAへの転職の条件が良い

IFAの収入は金融商品の売買で発生する仲介手数料ですが、これは業務提携している金融商品仲介業者との間で取り決められます。契約で決められるのは報酬率で、これが高いほどIFAの受け取れる金額は多くなります。

IFAの報酬率は金融商品仲介業者が決定しますが、すべてのIFAが一律の報酬率に設定されるわけではありません。金融業界が未経験で他業種からの転職者は研修に手間がかかるため、低めの報酬率を設定される傾向があります。

一方、証券会社からの転職者は経験者として扱われ、高い報酬率を設定してくれます。金融商品仲介業者としては、証券会社出身ならどのくらいの手数料収入を上げてくるか予想しやすいため、最初から報酬率を高く設定してくるのです。

金融業界未経験者と比較すると、証券会社出身者はIFAへ転職するメリットがあります。

年収が大幅にアップする

先ほどから説明があるように、業務委託型IFAの年収は金融商品の売買手数料から定められたインセンティブ率にそって決定します。つまり、顧客との取引がなく、売買手数料が発生しないと収入もゼロになります。一方で、売買手数料が発生するとその額に比例して収入もアップします。証券会社では固定給与が決まっていますが、業務委託IFAの給与はフルコミッションで上限が決まっていません。自分の頑張り次第では年収が3,000万円以上になることもあり、証券会社に比べて年収が大幅にアップするでしょう。

なお、以下の記事でIFA の年収について解説してあります。

IFAに転職するなら転職エージェントに相談しよう

以上、この記事では証券会社からIFAへの転職が多い理由と、IFAに転職するメリットをお伝えしました。

IFAは金融商品の提案が主な業務なので、証券会社出身者であればスムーズにスタートすることが可能でしょう。また、IFAは特定の証券会社に所属しない独立した存在であるため、会社方針に従う必要もなく自分が思う顧客本位の提案が実現できます。ノルマや会社方針と顧客本位の間で苦しむ証券マンからすると理想の職業なのではないでしょうか。

しかし、IFAの給与体系はフルコミッションであることがほとんどです。固定給与や福利厚生などの魅力的な条件は大手証券会社のメリットですので、よく考えてから転職を決断しましょう。

また、IFAへの転職について詳しい情報が知りたい場合は転職エージェントに相談することをおすすめします。IFA業界はまだまだ情報量が少なく、不透明な部分も多くあります。IFAへの転職時には、転職後のイメージを描くことが重要となります。わからないことはエージェントに尋ね、できる限り不明点を解消しておきましょう。

特に、IFA業界に特化したエージェントに相談することで、より詳細な業界動向や転職時の注意点を知ることができます。IFA法人とのつながりも強いので、非公開求人を紹介してもらえるかもしれません。

\ 証券会社からの転職を検討している方必見 /